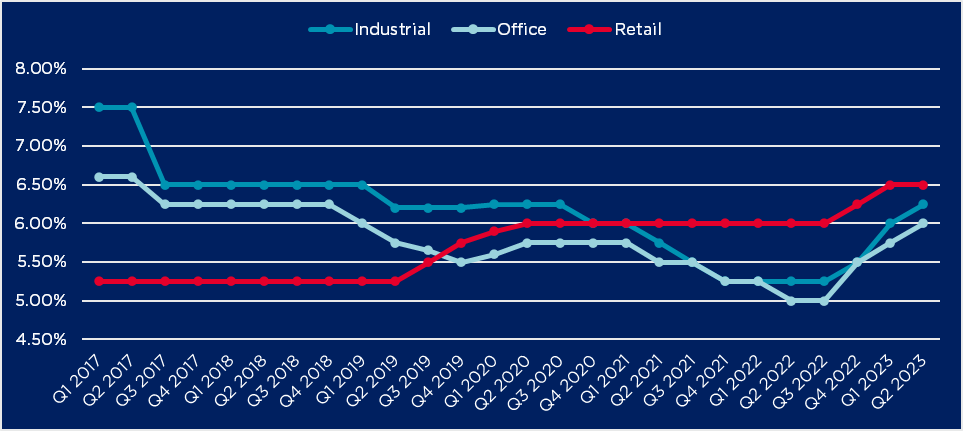

Celkový objem transakcií v oblasti komerčných nehnuteľností na Slovensku za prvý polrok zaznamenal medziročný pokles o 62 %. Za spomalením investícii stojí najmä zvýšenie prime yieldov (hlavných dosiahnuteľných výnosov) do 6-tkového teritória ku koncu druhého kvartálu 2023, reflektujúc rast úrokových sadzieb. Tie sa tak vracajú nad 6% a očakávame, že do konca roka ešte porastú maximálne o 25-50 percentuálnych bodov. To spôsobuje častý nesúlad medzi očakávaniami kupujúcich a predávajúcich čo vedie k spomaleniu procesu predaja. Stále sú ale na trhu investori, ktorí využijú situáciu zvýšených výnosov, čo odzrkadľuje viacero prebiehajúcich transakcii. Očakávame teda, že v druhej polovici roka sa investičná aktivita zvýši a celkové investície by mohli dosiahnuť v roku 2023 500-600 miliónov eur.

Investíciám dominovali kancelárske budovy

Aj napriek negatívnym očakávaniam a skúsenostiam z posledného ochladenia trhu v roku 2008, kedy sa trh úplne zastavil a investície do komerčných nehnuteľností neprichádzali, sa situácia nezopakovala a trh zostáva likvidný aj keď sú investori ochotní kupovať za vyššie výnosy. Vďaka vysokej inflácii v kombinácii s rastom trhových nájmov zostali hodnoty na meter štvorcový pri skladových priestoroch nezmenené, zatiaľ čo segment kancelárii zaznamenal mierny pokles hodnôt. Sekundárny trh s menej atraktívnymi kancelárskymi priestormi bol zasiahnutý poklesom významnejšie, pretože neumožnil majiteľom zvýšiť nájmy narozdiel od prémiového segmentu.

Rozdiel yieldov

Jendoznačne najväčšími transakciami za uplynulý polrok sa stali kancelárske budovy Pribinova 19 a Landererova 12, obe predtým vlastnené skupinou JTRE. Na strane kupujúceho pri Pribinovej 19 stál slovenský investičný fond IAD Investments a pri Landererovej 12 zas český investičný fond ZFP Investments. Oba projekty sa radia medzi úspešnejšie, nakoľko majú stabilných nájomcov s dlhoročnými zmluvami. Podobné projekty, najmä novšie kancelárske budovy v centre mesta s vysokou obsadenosťou, dlhými nájomnými zmluvami a preukázateľnými certifikátmi ako BREEAM, LEED či WELL, zaznamenali minimálny pokles hodnoty a teda naďalej budú atraktívne pre investorov. Na druhej strane, pri starších budovách v horších lokalitách, ktoré majú problém s vyššou neobsadenosťou priestorov, evidujeme výraznejší pokles hodnoty. Táto medzera sa bude najbližšie roky prehlbovať a aby staršie budovy udržali krok, budú musieť prejsť výraznejšími rekonštrukciami, a to aj z dôvodu udržateľnosti a rastúceho tlaku na “zelenosť budov”, tzv. ESG štandardy.

Pri priemyselných nehnuteľnostiach je podobná situácia, avšak pri nich sme zaznamenali výraznejší rast nájomného a v priemere o 20 – 30% za posledný rok, ktorý vykompenzoval nárast yieldov a ponechal ich hodnoty nezmenené, prípadne umožnil mierny rast. Evidujeme väčšie množstvo rozpracovaných transakcií v tomto segmente, z ktorých by sa viaceré mali zrealizovať do konca roka.

Z dôvodu vysokej inflácie a poklesu reálnych príjmov zostáva spotreba obyvateľstva oslabená, čo negatívne ovplyvňuje maloobchodný sektor. Otvorenie druhej fázy nákupného centra Eurovea v kombinácii so zvyšujúcimi sa nákladmi prevádzok na nájom a servisné poplatky (energie, osvetlenie, …) spôsobuje, že mnohé z nich boli nútené ukončiť svoju činnosť. Niektoré nákupné centrá v hlavnom meste, ale aj v regionálnych mestách, tak majú vyššiu mieru neobsadenosti a zvýšené náklady neumožňujú rast nájmov v tomto segmente. Iná situácia je v retail parkoch, ktoré sa stávajú čoraz viac atraktívnejším produktom, čo dokazuje napríklad akvizícia portfólia Vendo (4 retail parky) českým investičným fondom Accolade. ZDR Investments, ako ďalší český investičný fond, kúpil retail park v Topoľčanoch.

rs/sk